[行业资讯]12城购物中心平均空置率升至13.4%,近7400家店关门了

发布者:海南商用地产网发布时间:2022-08-11资讯来源:赢商云智库

海南商用地产网讯 空置率,是衡量购物中心商铺供需关系的一项重要指标。本系列,以独家、硬核数据,呈现不同城市、商场间商铺供需之现状,为招商人士参考指南。此篇为,2022上半年典型城市空置率&开关店图谱。分化,在商业世界无处不在。

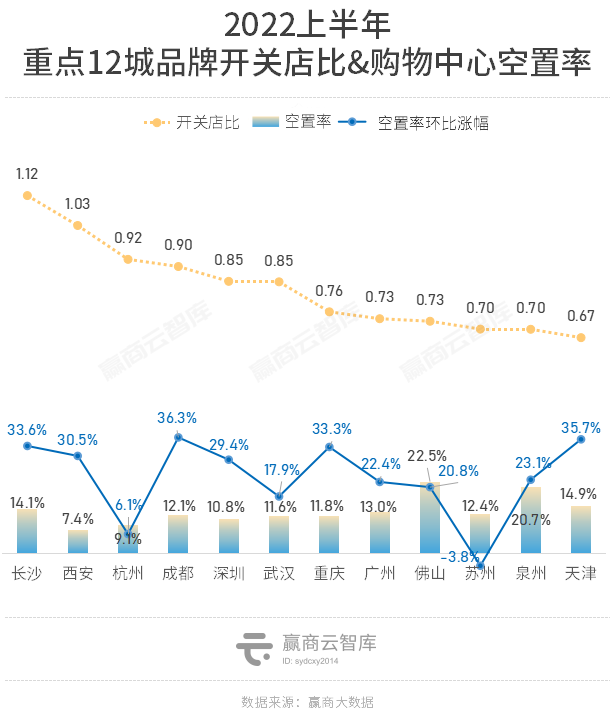

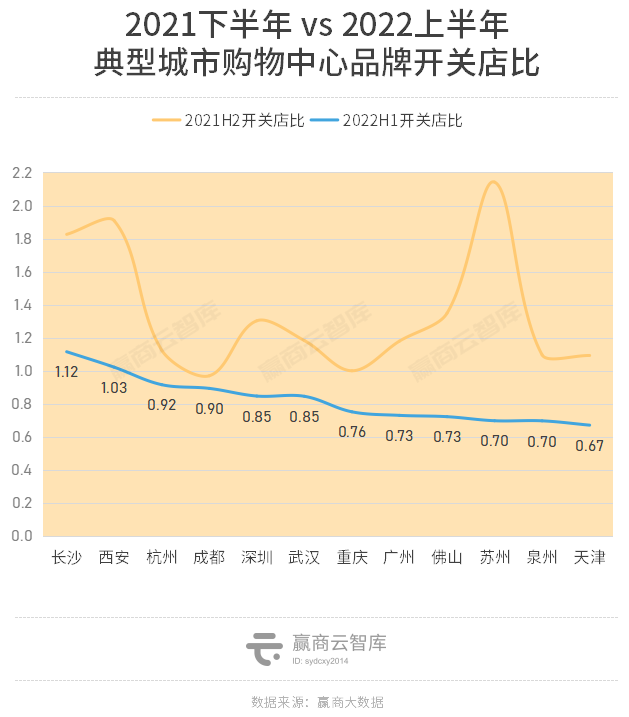

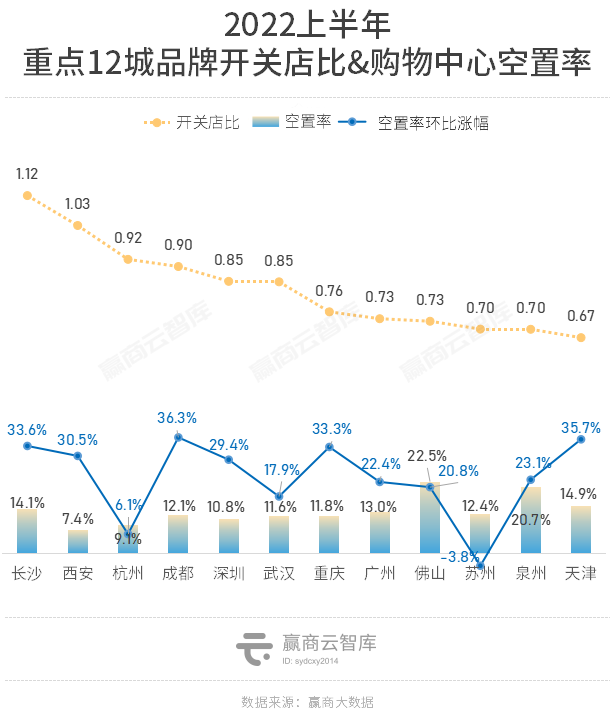

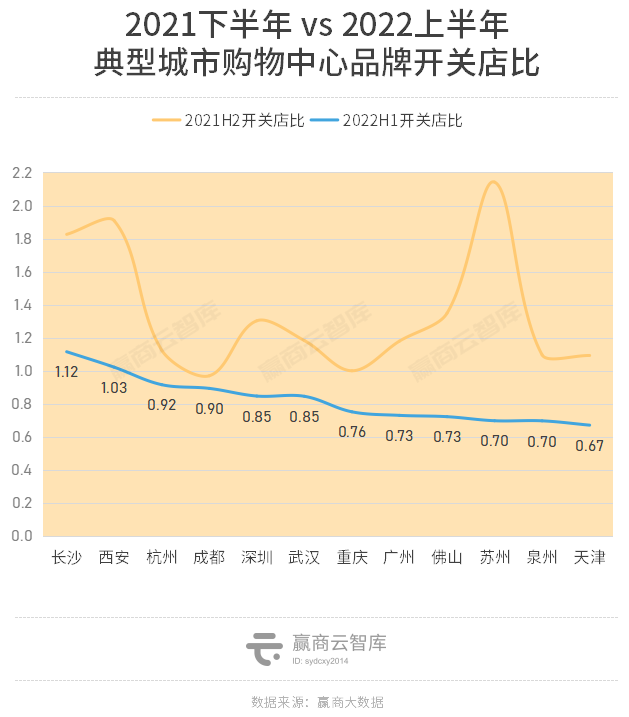

2022上半年,全国重点12城的平均空置率达13.4%,环比增长了22.9%;而开关店比跌至0.86(新关店约7400家,新开店超6400家),远低于2021上半年(1.21)及下半年(1.43)。城市间开关店比&空置率对比图上,长沙、天津反差鲜明,而杭州与西安、佛山与泉州,因相近的数据表现,呈现出趋同的特征。

数据说明

数据来源 :赢商大数据

统计时间 :2019年1月1日-2022年6月30日

统计范围 :深圳、广州、成都、重庆、杭州、天津、西安、武汉、长沙、苏州、佛山、泉州12个城市,商业面积5万㎡及以上已开业购物中心

“出租率”、“空置率”释义:根据实地踩盘的全量门店数据计算得出,出租率=已出租店铺数量/总店铺数量;空置率=1-出租率

“品牌门店开关店比”=开店数/关店数 比值>1,表示品牌门店发展呈现扩张状态(开店数>关店数)比值=1,表示品牌门店发展持平(开店数=关店数)比值<1,表示品牌门店发展呈现收缩状态(开店数<关店数)

空置率:呈V字型趋势,西安、杭州抗打,佛山、泉州承压

上图中,可看到,2020年至今年6月底,全国典型城市购物中心平均空置率呈现出“V字型”曲线。2021年,这一指标连续两次环比下滑,至低点10.9%。而今年上半年一线城市疫情反复传导的消极信号,截断了持续改善的趋势,环比上涨22.9%至13.4%。

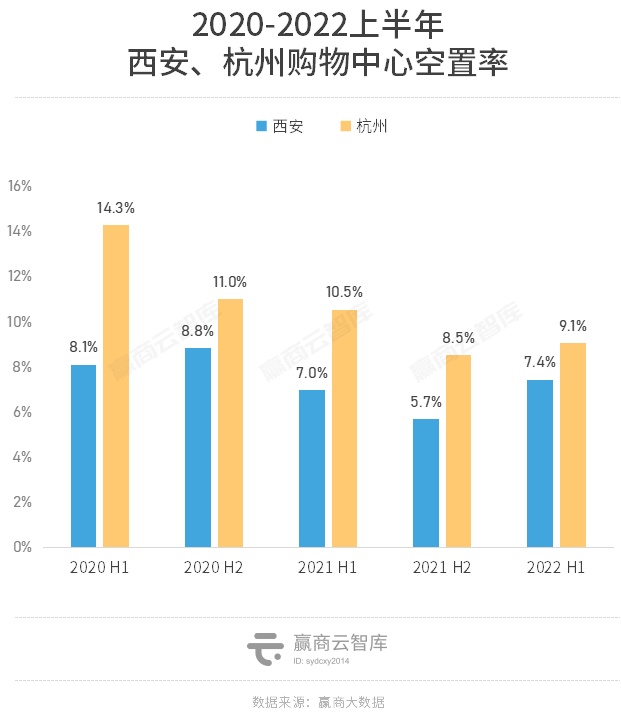

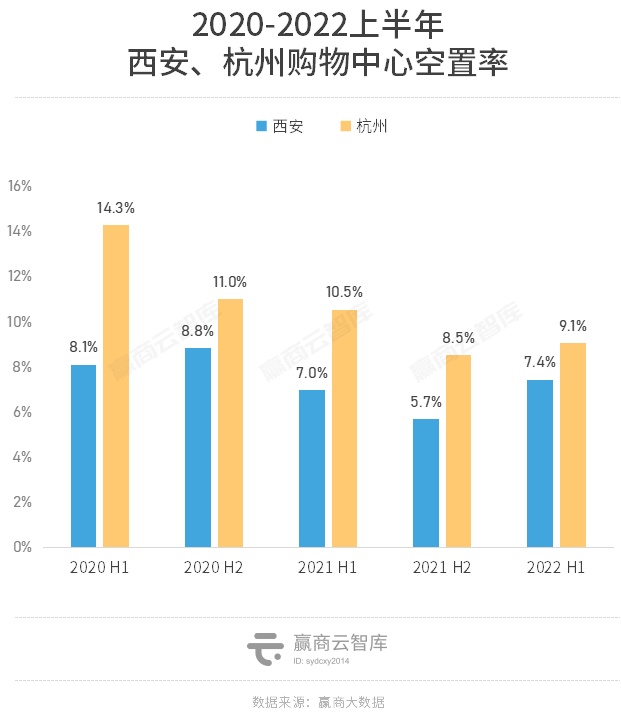

在不同的城市间,处在商业准1线阵营的西安、杭州,扛打指数全国排名靠前,2022H1空置率均在10%以下,其中杭州的环比增幅仅为6%。虽偶受疫情波及,但这2座城市表现出来的强韧性背后,是“万亿GDP”代表的高消费力,是城市增量新mall的高招租率、存量旧mall的强运营力。

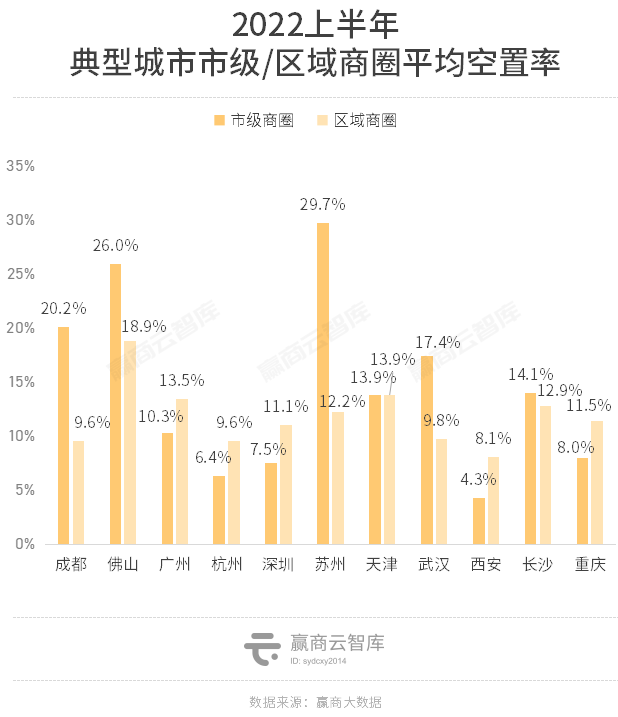

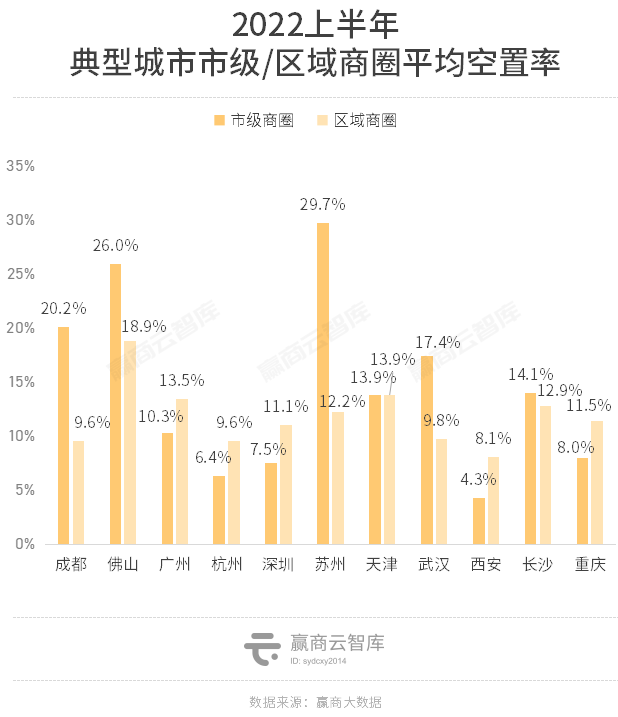

虽城市有别,但从商圈类型看,则存在一定共性。比如,成都、佛山、福州、武汉4城,市级商圈的空置率明显高于区域商圈,尤以苏州反差明显。

开关店比:整体“降了一级”,成都趋稳,苏州断崖式下跌

如果说,空置率是一座城市商业基本面的量化呈现。那么,开关店比则是品牌在各个商场进退之具象折射。

环比2021下半年,今年上半年,典型12城的开关店比整体降了一级,多数低于1。成都最稳,连续2个半年度,新开、新关门店数基本打平;而苏州再次成了“典型”,从之前的2.14锐减至0.7。

今年3月以来,赢商网走访的苏州中心商场、印象城、湖东永旺梦乐城等9家商场,齐刷刷品牌大“换血”。叠加着上半年入市新mall较少,开关店比跳水,意料之中。

随着上述商场调整后,运营渐入正轨,且下半年计划有16家新mall集中亮相,苏州下半年开关店比有望回升。

典型城市空置率&开关店图谱

▼

一、佼佼者:杭州、西安,空置率低于10%,新开店势头迅猛

赢商大数据监测的12城中,西安、杭州2022上半年空置率表现最亮眼,均在10%以下。横向对比看,近2年这两座城市的空置率一直低于12城平均水平线。

西安:空置率12城最低,商业形态多元化,咖啡品牌集中入驻

实体店暂停营业、地区旅游业停滞,今年一季度,西安受前期疫情影响不小。

反应在数据上,2022上半年西安购物中心空置率环比上升30.5%至7.4%,但仍为12城中最低值。其中,市级商圈购物中心空置率为4.3%,区域商圈购物中心空置率为8.1%。

西安空置率底盘,在波动中稳定,与疫情解封、在地项目积极优化租户结构、多样化的消费选择,密不可分。

从供给端看,上半年西安近半数购物中心出租率达95%以上,三成购物中心空置率超过10%,整体供需情况良好。

2个新购物中心入市(商业建筑面积≥3万㎡),总体量11万㎡。西安未央168商业街区(独特的“日间经济+夜间经济”组合模式)、西安静安荟生活奥特莱斯(体验业态占比达30%),多元商业形态惹眼,制造消费新热点,带动市场租赁需求升温。

存量项目,大幅调改保持竞争力。西安曼蒂广场推出全国首个沉浸式唐风市井生活街区——“长安十二时辰”主题街区,客流翻倍。

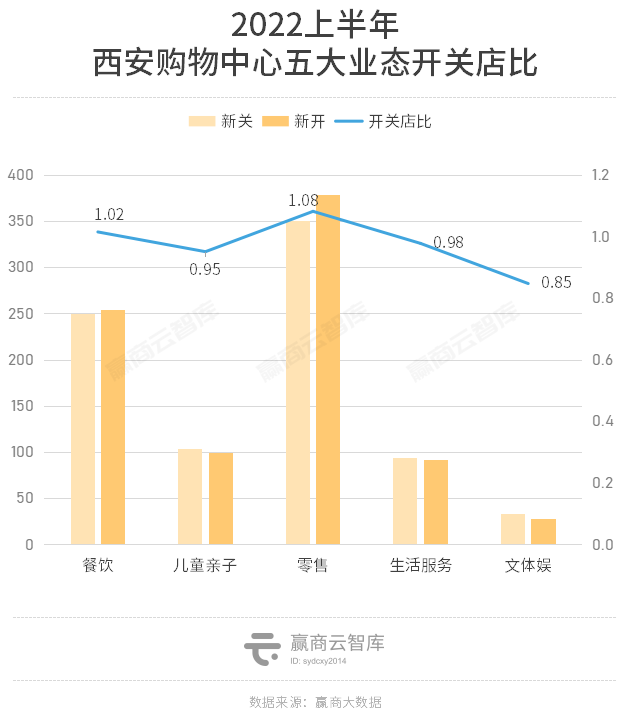

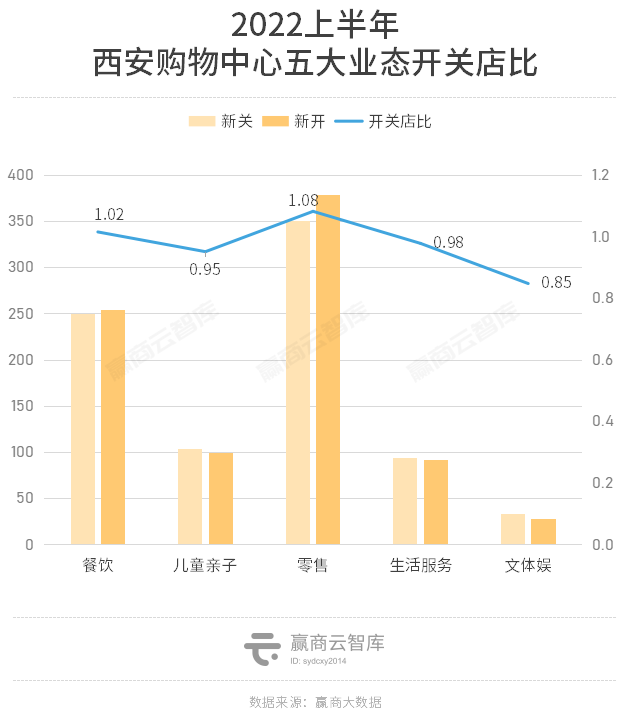

从需求端看,西安都市圈获批,释放更多消费潜力,诸多品牌看准机会。据赢商大数据监测,2022上半年西安购物中心(商业建筑面积≥5万㎡)品牌调整数量约1700家,其中,新关店830多家,新开店850多家,开关店比1.03,相比12城整体水平,品牌在西安拓店积极。

茶饮暂缓扩张,咖啡集中进驻:喜茶西北首家喜茶LAB店暂停营业、永宁里门店闭店,网红咖啡品牌%Arabica、M Stand及MANNER加速布局西安。

珠宝、新能源汽车活跃,休闲娱乐业态丰富:西安赛格购物中心调改六层珠宝区,开出多家品牌双门店,引入菜百首饰西北首店;智己汽车、一汽大众首店分别落地西安大唐不夜城、西安未央168商业街区;多家购物中心引入剧本杀、脱口秀剧场。

2022下半年,西安共有10个购物中心(商业建筑面积≥3万㎡)计划入市,带来超60万㎡新增供应。代表项目如西安益田假日天地、西安集乐里购物中心,将以当下流行的“生态+”、“公园+”等复合型零售空间,丰富西安商业类型。

杭州:空置率为9.1%,半年开关店波动幅度相对较小

在上海疫情大环境影响之下,上半年杭州购物中心空置率环比上升6.1%,但仍低于10%,为9.1%。其中,市级商圈购物中心空置率为6.4%,区域商圈购物中心空置率为9.6%。

从供给端看,上半年杭州迎来7个购物中心入市(商业建筑面积≥3万㎡),仅次于重庆、苏州,总体量35.2万㎡。个性鲜明的新mall,以高客流提振市场。如龙湖杭州吾角天街开业双日客流突破19万人次,营业额达702万元;存量项目加码折扣、电商,提振消费信心。如杭州大厦推出“上半年最强折扣”,销售3个亿。

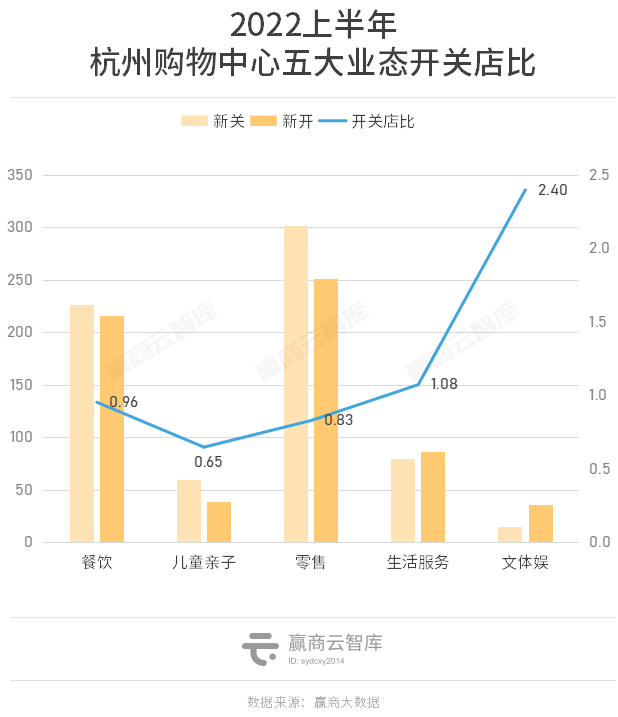

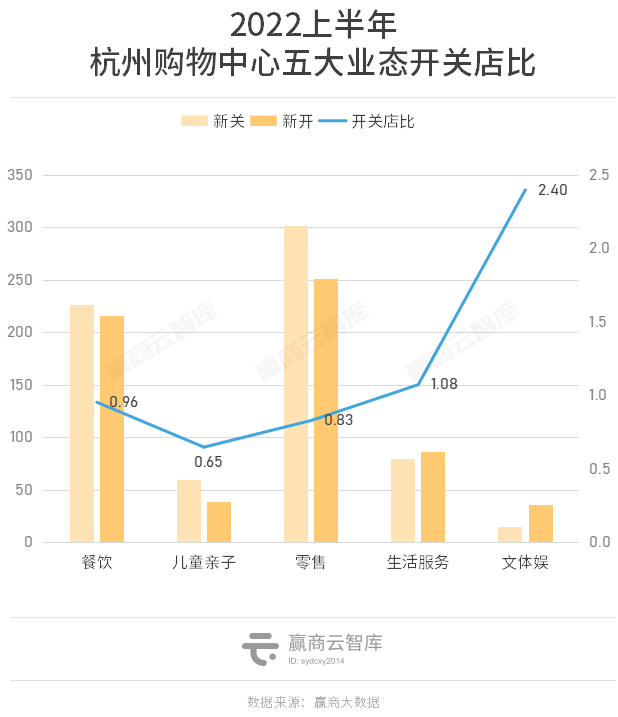

从需求端看,据赢商大数据监测,2022上半年杭州购物中心(商业建筑面积≥5万㎡)品牌调整数量约1300家,其中,新关店680多家,新开店620多家,开关店比0.92,招商需求强烈。

国潮、韩流服饰需求强。电竞衍生国潮品牌LNG、The Island集岛,来自韩国的NO ONE ELSE、KIRSH均在杭州布局首店。

面向Z世代的艺术娱乐业态热。塔罗牌魔法屋全国首店进驻杭州大悦城、HelloArt版画商店杭州首店进驻杭州西溪银泰城、邓咘利哆魔术馆在杭州远洋乐堤港开设杭州首店。

2022下半年,杭州共有8个购物中心(商业建筑面积≥3万㎡)、超60万㎡体量计划入市。代表项目如杭州港龙悠乐城、杭州未来科技城宝龙广场、杭州千岛湖银泰城(新城店)体量均在10万㎡以上。随着市场不断关注的亚运会即将到来、政府1亿元电子购物券后续刺激,杭州购物中心空置率有望下降。

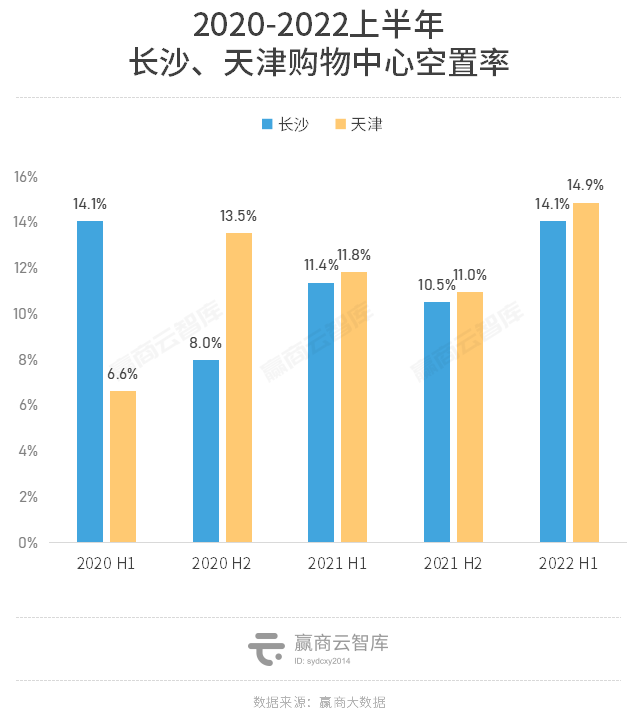

二、反差者:长沙、天津空置率均近14%,品牌开关店反差鲜明

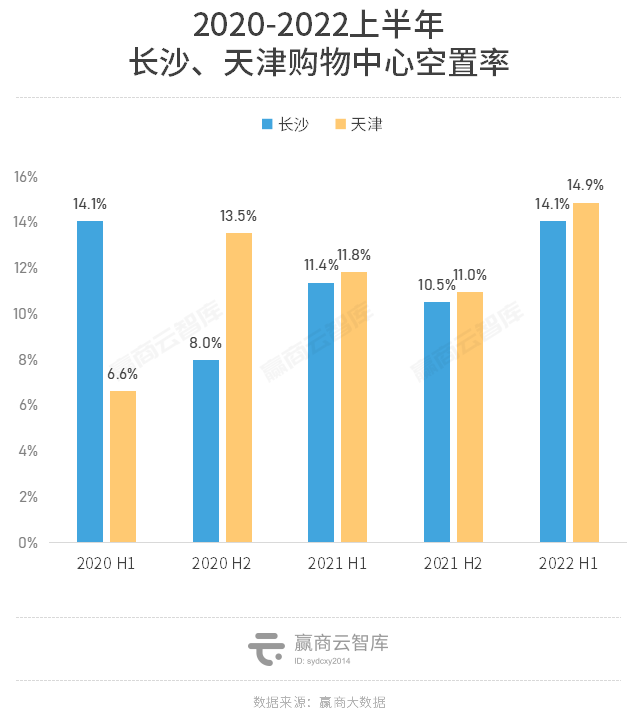

2022上半年监测的12城中,长沙、天津购物中心空置率相近,环比增幅亦相差不大,分别为33.6%、35.7%。

横向对比看,过去近5个半年度,长沙购物中心空置率呈“W”字型走势、天津购物中心空置率整体上升。

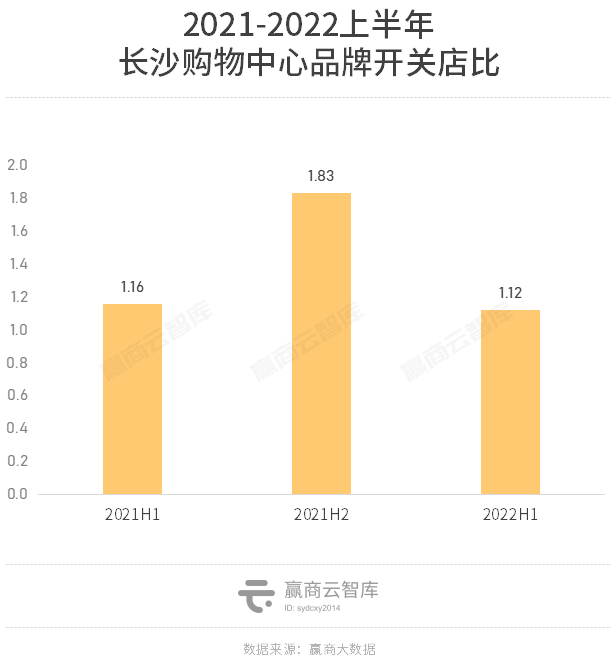

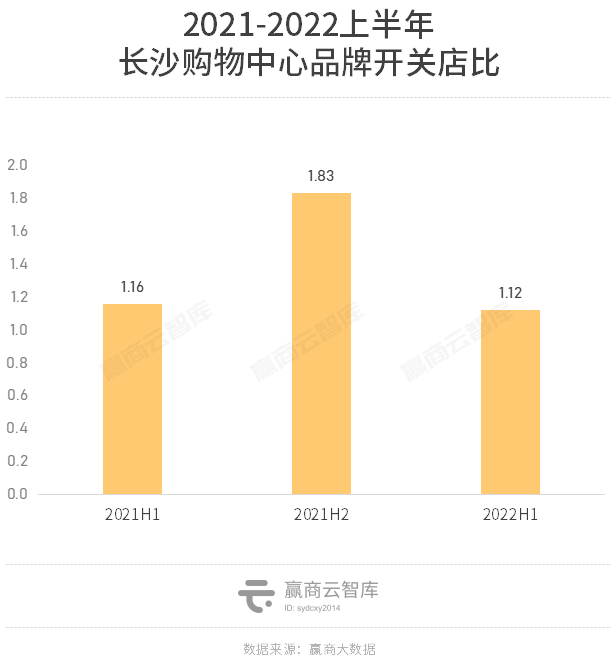

此变动趋势下,长沙、天津的2022上半年开关店比形成了鲜明反差。前者位列12城首位,为1.12;后者则是12城3垫底,仅有0.67。

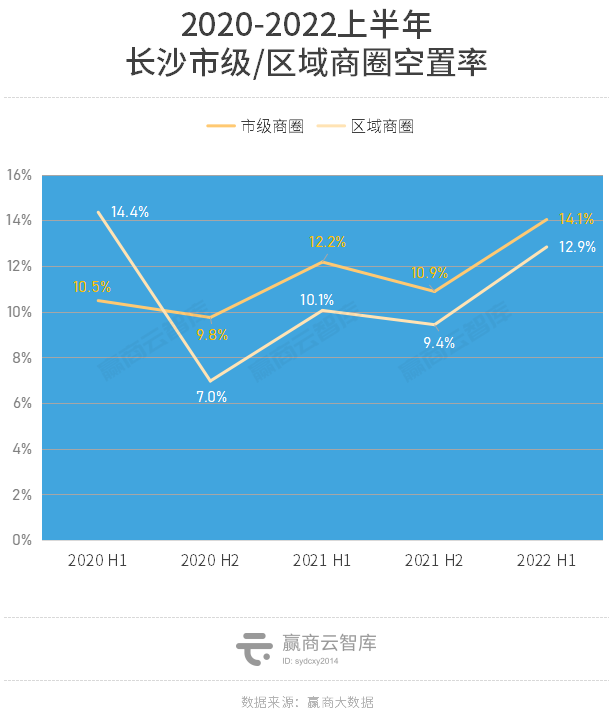

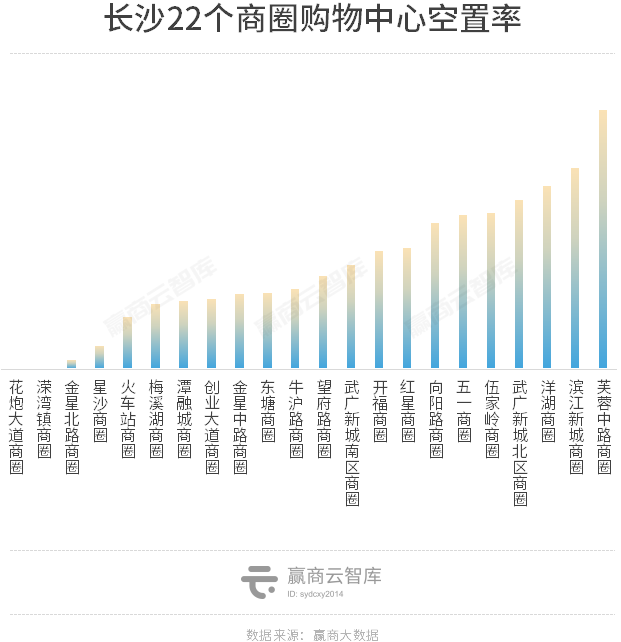

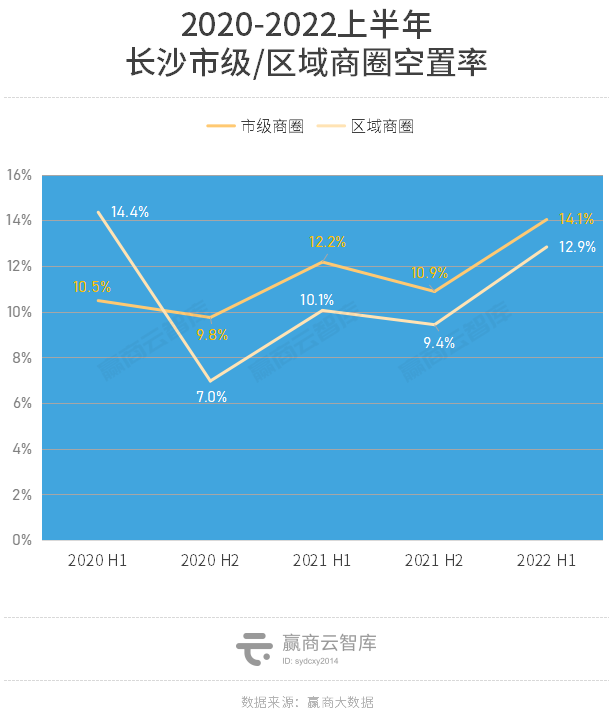

长沙:市级商圈空置率高于区域商圈,开关店比12城最高

以商圈为观察点,自2020下半年起,长沙市级商圈样本购物中心的空置率始终高于区域商圈,今年上半年达到新高。

多点散发和局部地区规模暴发的疫情仍存在“不确定”,旅游市场全面复苏尚需时日,长沙市级商圈的消费活跃度亦然。

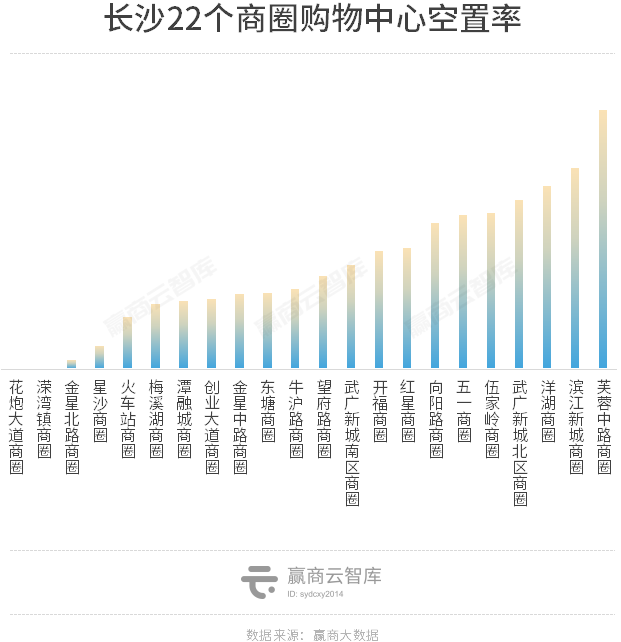

细看具体商圈表现,全国知名的长沙五一商圈空置率高企。商圈内除长沙IFS几乎满租外,其它购物中心空置率均超20%,其中即将更名的长沙悦方ID Mall正处于改造升级中。

多个存量mall,处在品牌调整期,出租率不甚理想,综合作用推高了今年上半年长沙整体空置率。

而20万㎡大体量的新mall——长沙步步高星城天地,一口气开出近380家新店,直接将长沙的开关店比排位拉升至12城之首。

具体看,2022上半年长沙购物中心(商业建筑面积≥5万㎡)品牌调整数量约2200家,其中,新开店1159家,新关店1036家。

文体娱业态开关店比1.50。攀岩、瑜伽、球馆等运动健身类品牌加码,如威尔仕健身、火烈鸟·舍宾运动、少年强跆拳道、香蕉攀岩等;茑屋书店、寰映影城长沙首店落地,增加体验丰富度。

餐饮、零售业态大洗牌。其中,休闲餐饮新关店105家,新开店159家,咖啡/茶饮的热度持续走高。KUMO KUMO芝士蛋糕首店、主打特色咖啡的小咖主开在国金街;意大利咖啡品牌——LAVAZZA拉瓦萨咖啡入驻长沙凯德壹中心。

零售品牌新店中,美妆护理中香氛、彩妆颇受关注,且上新了不少城市首店。橘朵在长沙国金街开出首店;毛戈平美妆,一季度在长沙的友谊商店以及海信广场各开出1家品牌。

展望2022下半年,长沙共有8个购物中心(商业建筑面积≥3万㎡)计划入市,带来超40万㎡新增供应。代表项目如长沙大汉友阿INPark(公园式策展商业项目)、长沙金色梦想·万科里(青年特色主题商业)、龙湖长沙芙蓉天街,主要分布在区域商圈。

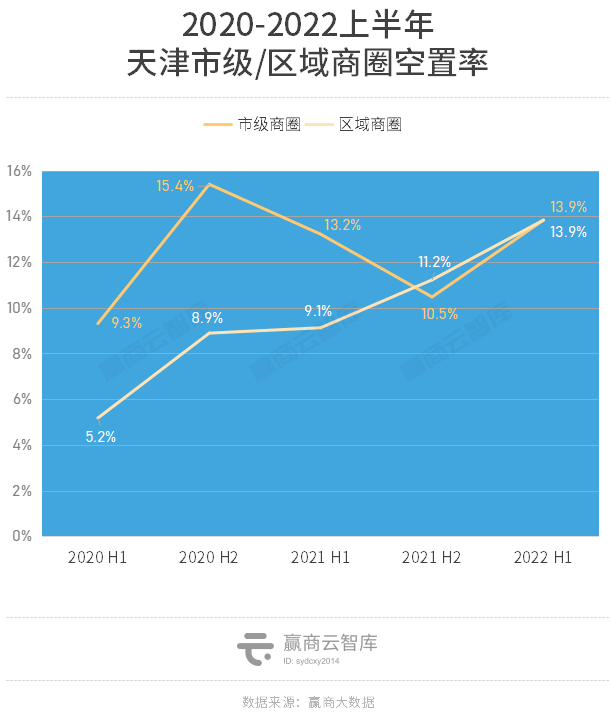

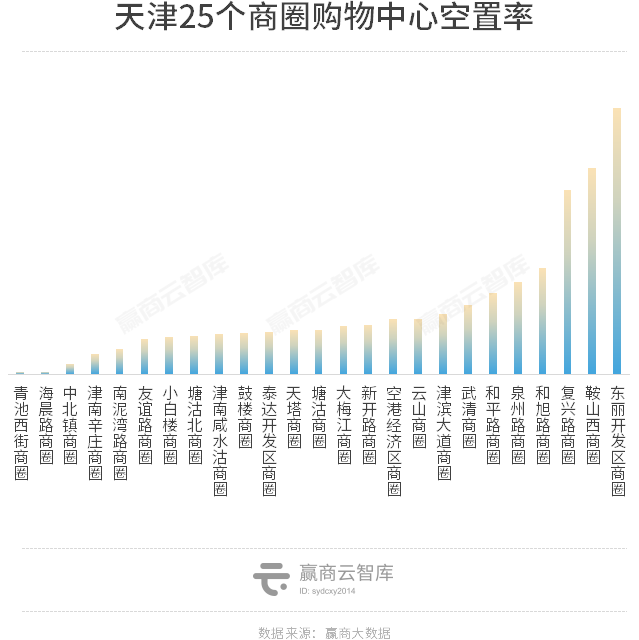

天津:空置率还在上升,开关店比剧降,品牌拓店谨慎

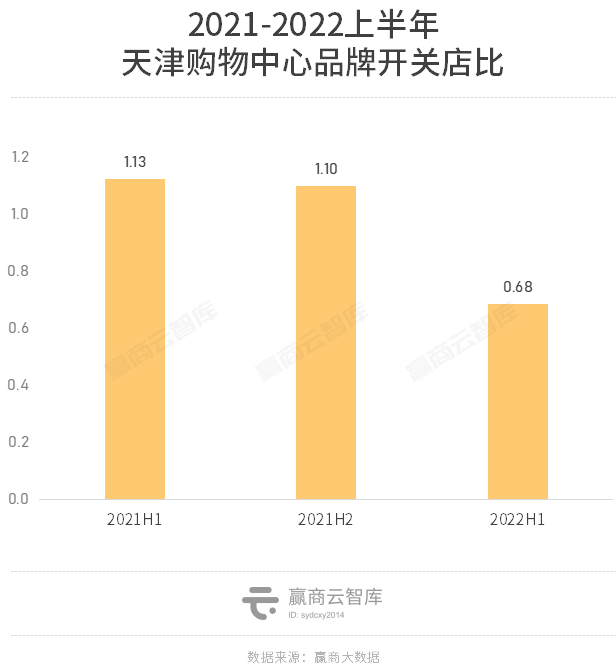

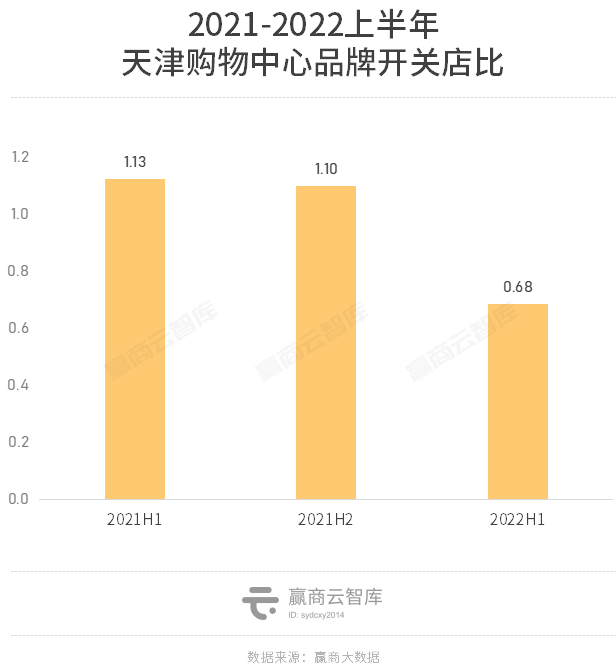

购物中心空置率与长沙“同等位”,但天津的开关店比却一路下滑,2022上半年为0.68,仅长沙的一半(1.12),品牌拓店意愿疲软。

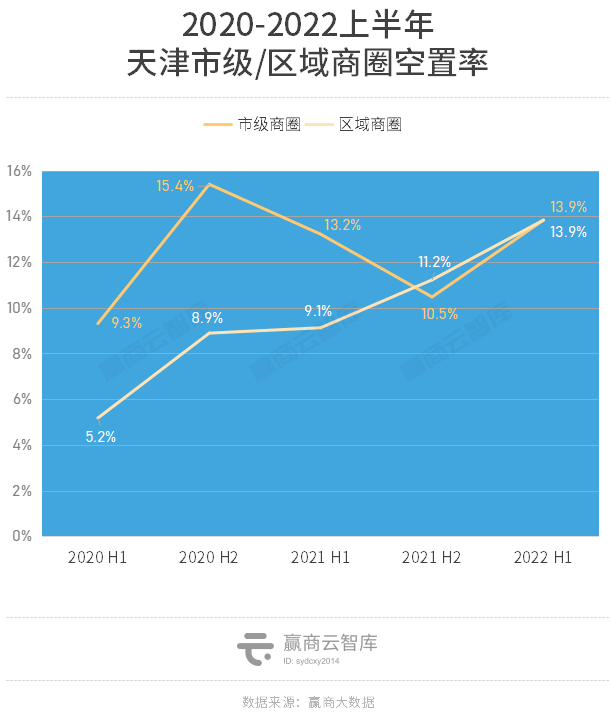

过去4个半年度,除去年上半年,天津市级商圈样本购物中心的空置率,始终高于区域商圈,今年上半年两者达到一致,均为13.9%。

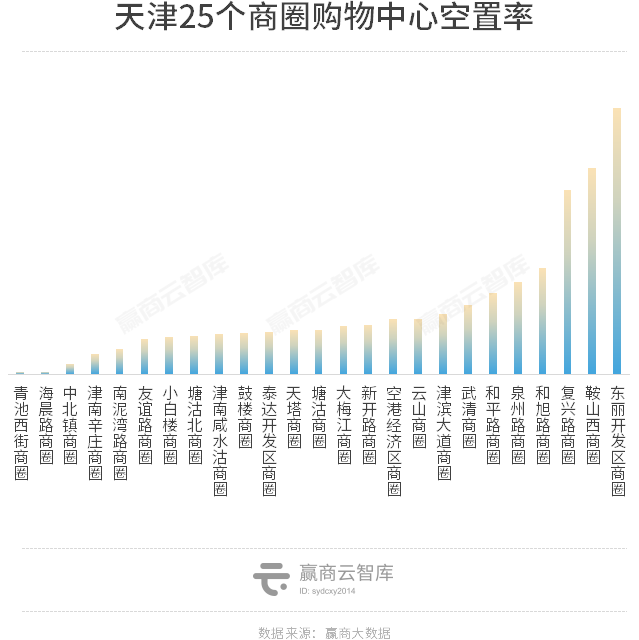

从具体商圈看,天津25个商圈购物中心空置率两级分化严重。其中,青池西街商圈空置率不到1%,区内的天津蓟县州河湾广场出租率超99%;而天津东丽新业广场所在的东丽开发区商圈,空置率超70%。

存量mall招商遇挫之外,新mall集中入市,是天津空置率高的另一诱因。天津2021年迎来另一供应量高峰,新入市11个购物中心,新增125.3万㎡体量。要彻底消化掉新mall的招商需求,这个商业存在感弱的城市需花费较长时间。

需求端供过于求,消费端信心疲软——今年上半年天津全市社会消费品零售总额同比下降5.5%,天津的开关店比急速跳水至0.68,远低于2021上半年(1.13)、下半年(1.10)。

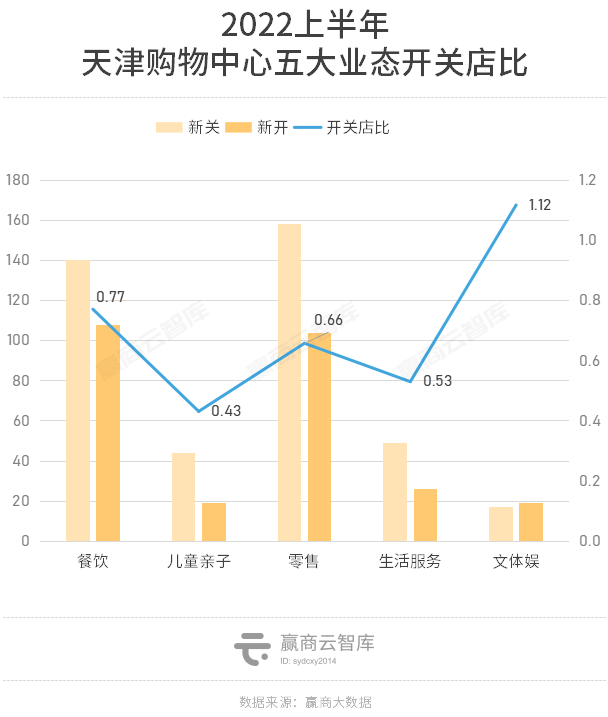

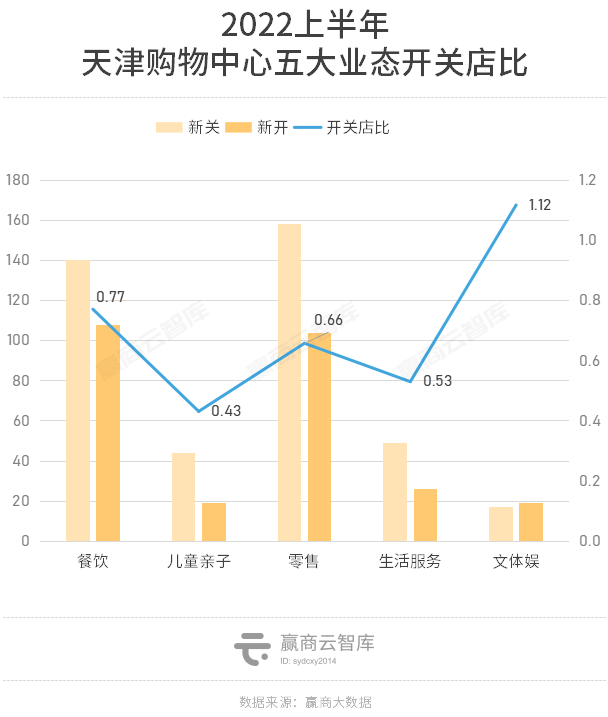

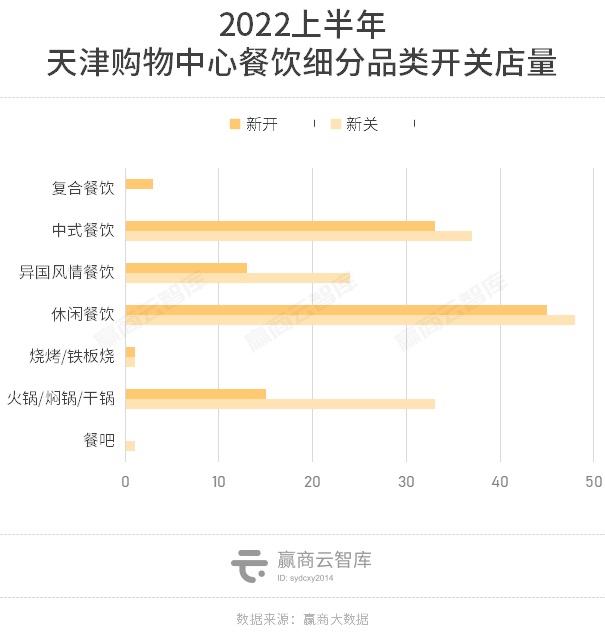

据赢商大数据监测,2022上半年天津购物中心(商业建筑面积≥5万㎡)品牌调整数量约700家。除文体娱之外,其它业态均处于收缩状态,儿童亲子尤甚。

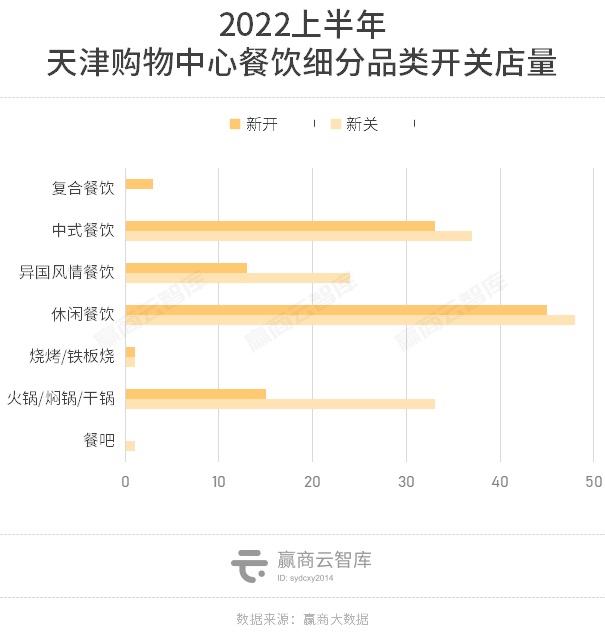

与长沙相反,上半年天津餐饮、零售业态关店数均高于开店数。统计的254家餐饮开关店数据中,新关店144家,新开店110家。

上图中可知,下行明显的品类为火锅/焖锅/干锅。期内,天津中北永旺梦乐城、天津万科广场,关闭了呷哺呷哺、骨气鼓气秘制羊棒骨、焖了个锅、江一湖小郡肝串串香、巴蜀后街5家门店。

文体娱业态,一枝独秀。电影院、密室逃脱等退潮,网咖电玩、娃娃机、IP主题店品类活跃。如SoReal超体空间旗舰店在天津天河城开设城市首店。

空置率持续居高的情况下,2022下半年天津仍有8个购物中心(商业建筑面积≥3万㎡)计划开业,总体量87万㎡,预计天津零售商业经营或将持续承压。

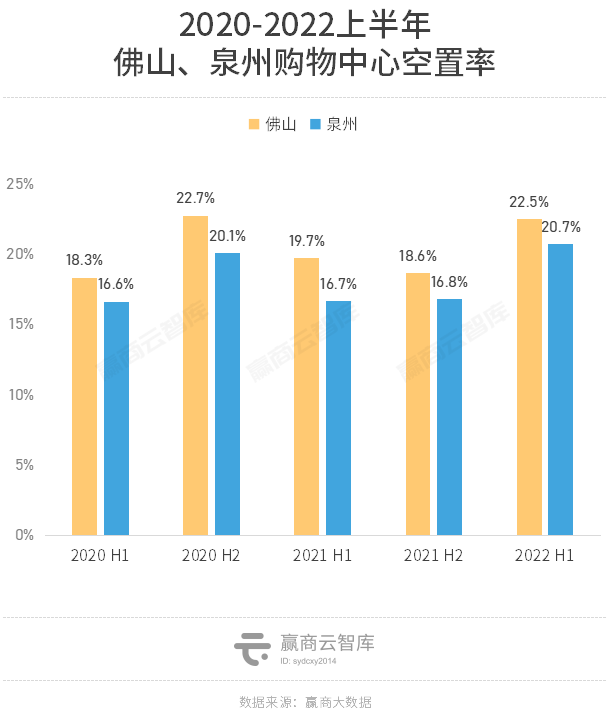

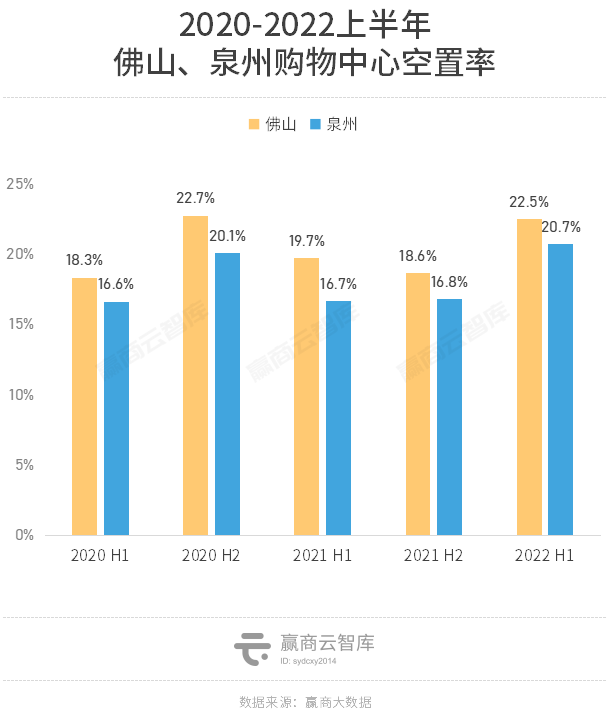

三、追赶者:佛山、泉州,空置率超过20%,品牌调整力度大

与杭州、西安鲜明对比,2022上半年监测的12城中,最黯淡的失意者当属佛山、泉州,半年空置率均超20%,环比增幅达20.8%、23.1%。

横向对比看,过去近5个半年度,这两座城市的空置率一直维持在16%及以上的高位水平。

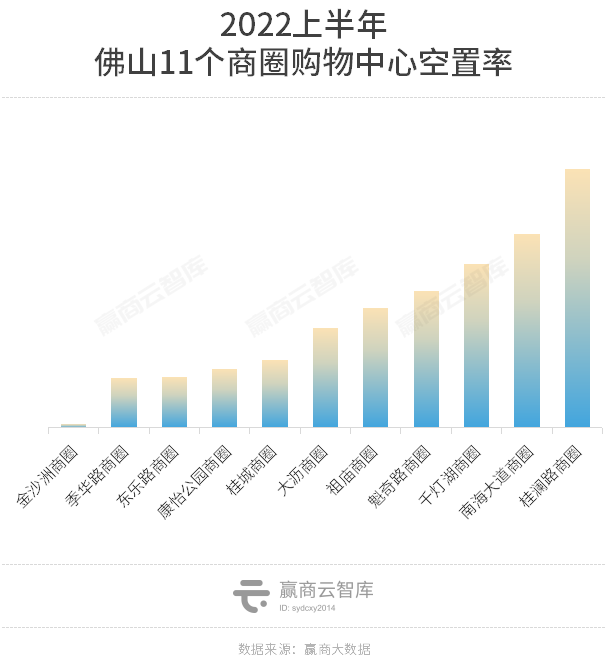

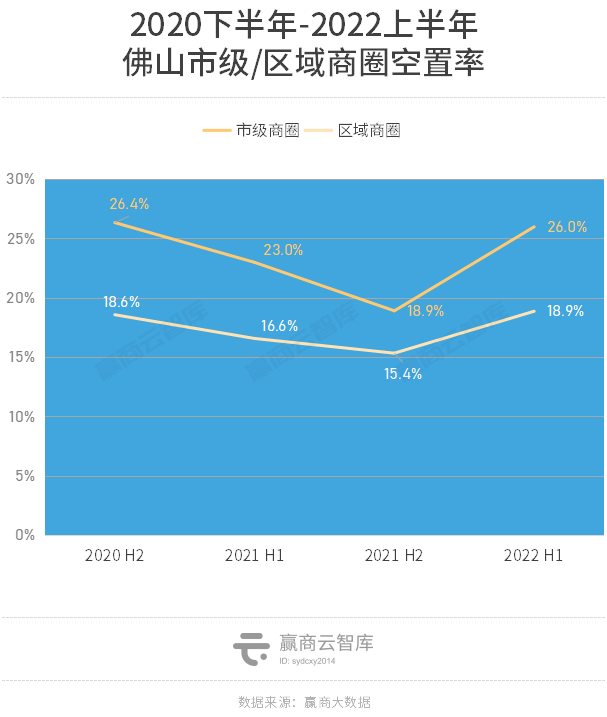

佛山:桂澜路商圈空置率高企,儿童亲子品牌闭店多

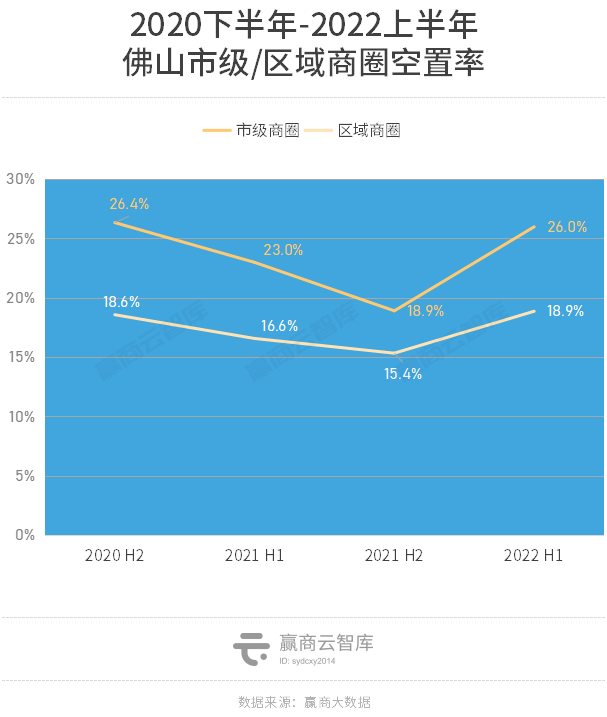

以商圈为观察点,过去近4个半年度,佛山区域商圈样本购物中心的空置率,始终高于市级商圈,但整体的波动趋势保持一致,均于今年上半年达到新高。

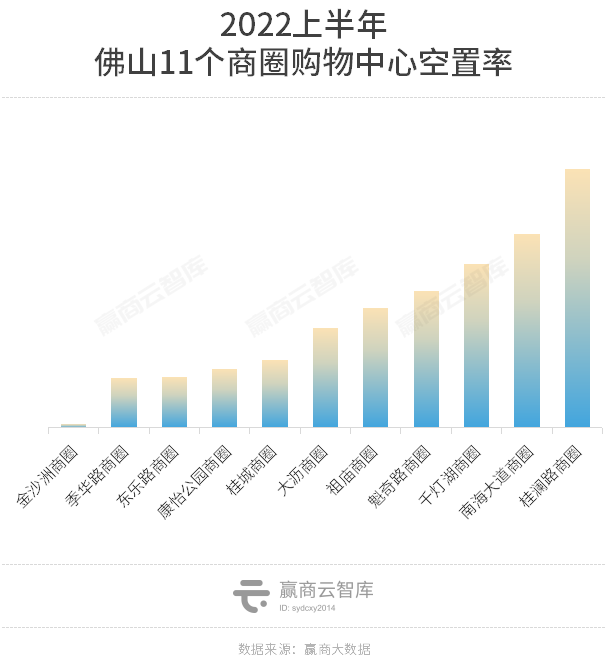

细看具体商圈表现,从祖庙商圈到桂澜路商圈,空置率高企的原因有共因,亦有差别。

在祖庙商圈,佛山国瑞升平里,开业2年有余,在去年经历过大批量闭店调整后,目前仍有一定数量的空铺存在;在南海大道商圈,10万㎡的桂城天河城,因处在热闹的“祖庙”和“千灯湖”中间,对品牌和客流的吸附力较弱,空置率有待改善。

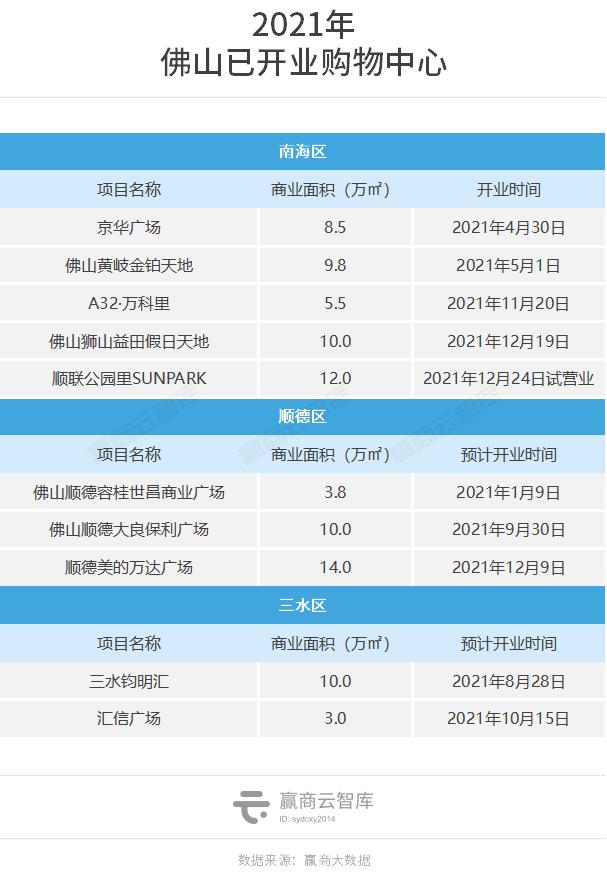

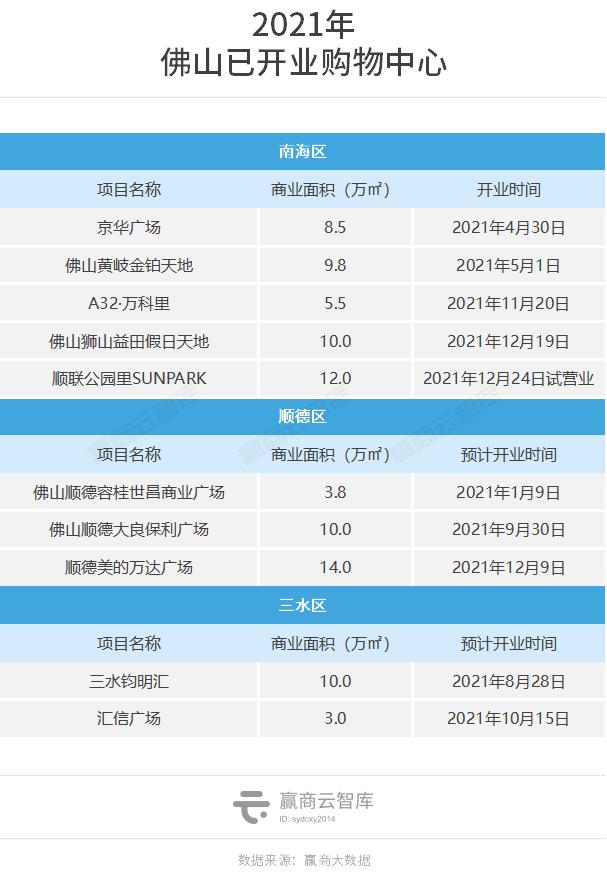

除了批量项目调改外,去年集中入市的新项目,一如京华广场,因尚处于培育期,出租率还有爬坡空间,也直接推高了今年上半年佛山空置率。

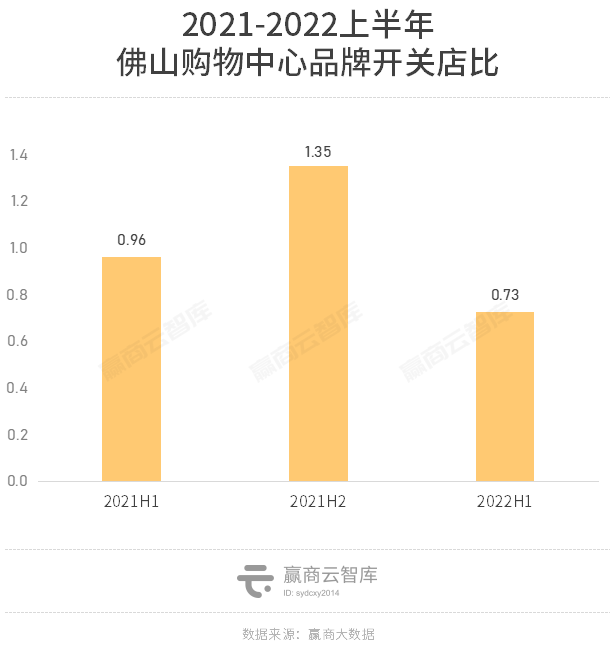

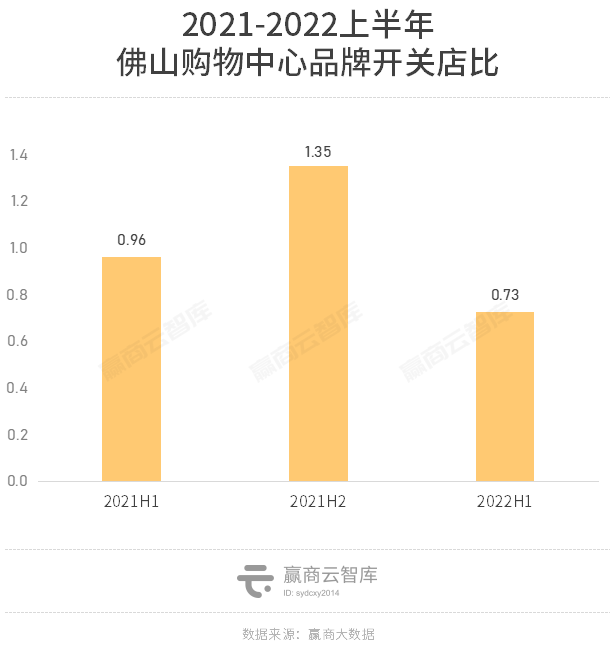

从需求端看,目前佛山购物中心的招商压力不小,亟需大量新品牌门店来填空铺。但据赢商大数据初略统计开关店比来看,佛山形势亦不乐观。

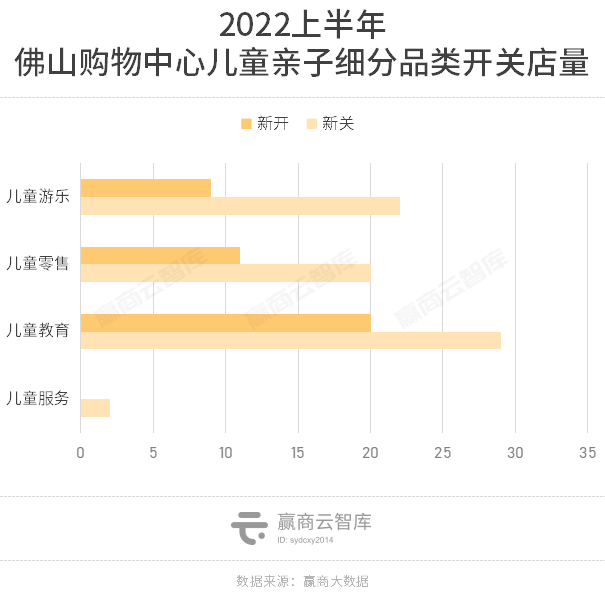

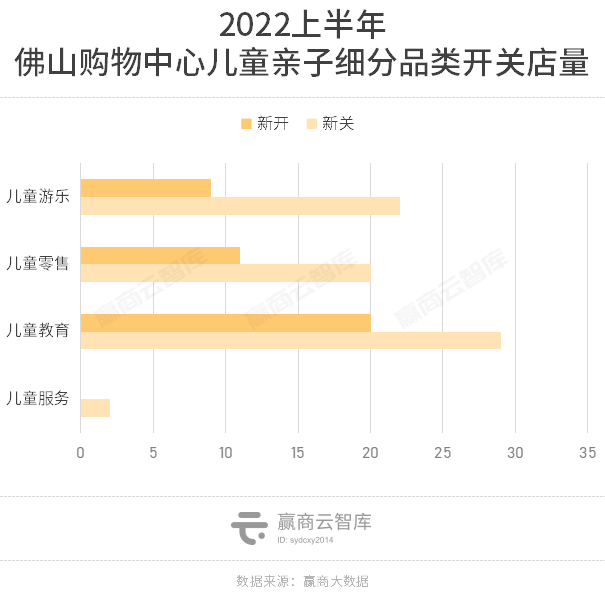

上图中,可看到,2022上半年,佛山样本购物中心开关店比创新低,仅为0.72。其中,儿童亲子业态新关店数量约为新开店数量的2倍;而餐饮、零售业态依旧坚挺。

在儿童亲子业态中,儿童游乐、零售、教育均陷入闭店潮,其中不乏一些国内知名品牌。

佛山映月湖环宇城上半年关闭了位于F1、F3楼的冒险岛、安踏儿童、超级飞侠交通城、耐克儿童等9家儿门店,但新开了果贝尼、妙小程2家店;佛山东方广场关闭了爱婴岛儿童百货、勇士宝贝儿童游乐等9家门店。

疫情反复下挫消费信心,叠加着品牌拓店谨慎放缓,佛山出现购物中心空置率提升,开关店比下跌之现象,与短暂的商业大环境之变息息相关。但,这并未意味着,这座城市的商业力严重不足。

关于这点,从城市间PK的另一指标——首店数量,可见一斑。赢商大数据重点监测的佛山17家代表性购物中心,今年上半年共引入69家首店品牌(去年同期,14家购物中心共引进35家首店)。而这半年中,佛山仅有1家新开购物中心入市,对照之下,这份首店成绩,实属不易。

如此看来,之于佛山存量mall们而言,激烈的竞争是避不开的现实,脱颖而出的关键是找到差异化定位与打法,进而匹配差异化的业态、品牌组合。

泉州:空置率居高不下,餐饮成了关店“重灾区”

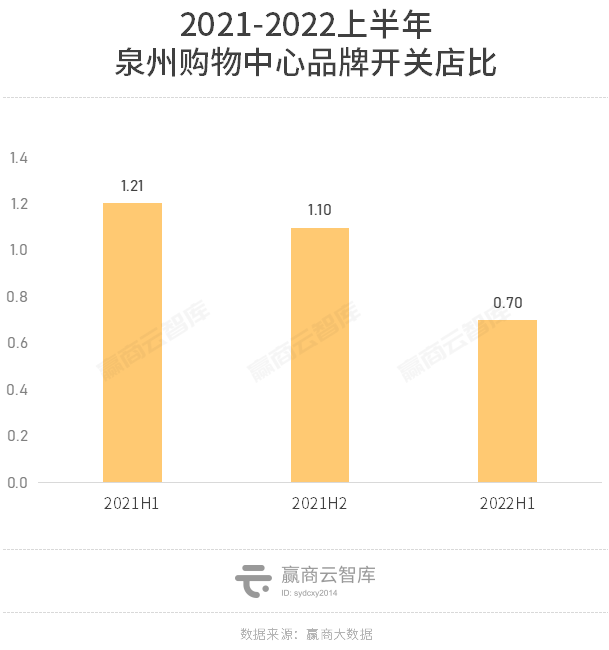

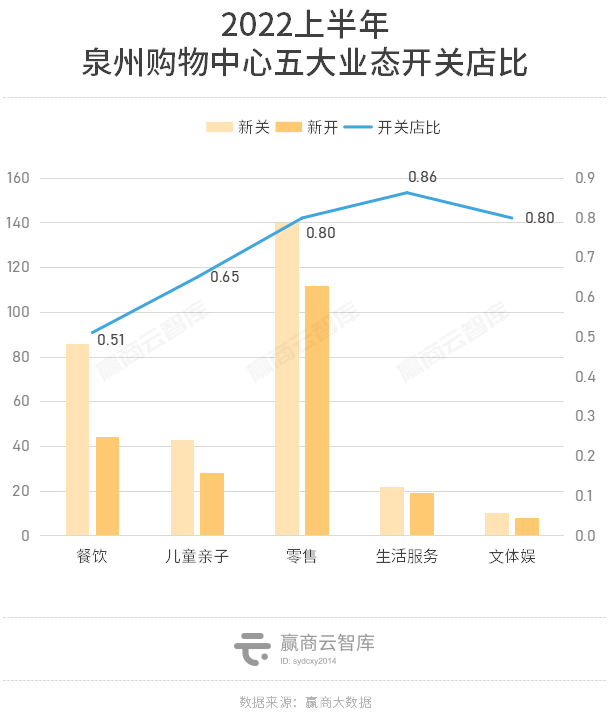

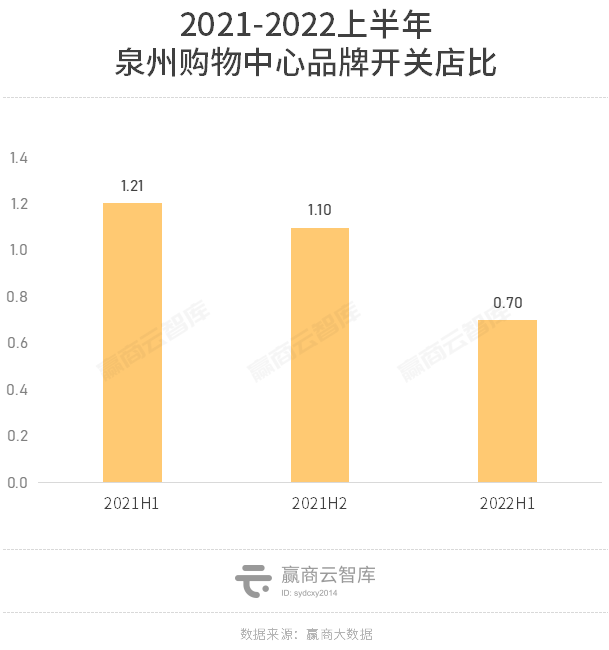

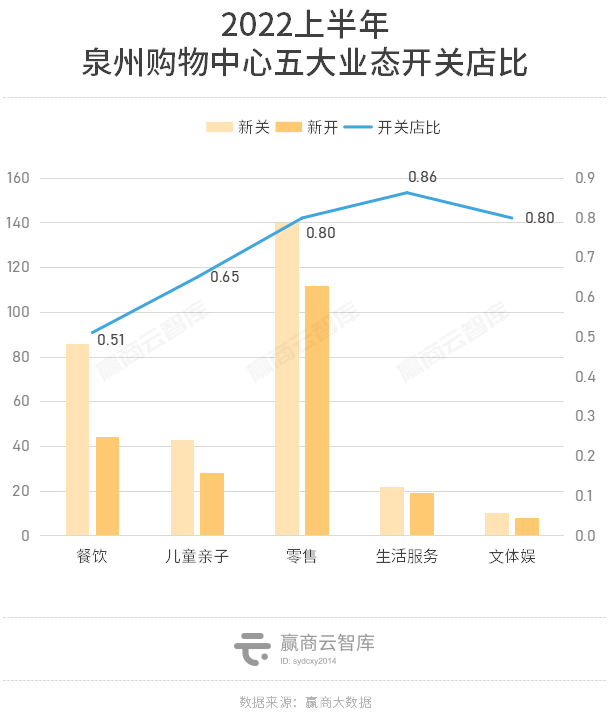

与佛山“同命”,泉州的空置率居高不下,连续3个半年度走高;与此同时,该城市的开关店比却一路下滑,从2021上半年的1.21,腰斩至2022上半年的0.7。

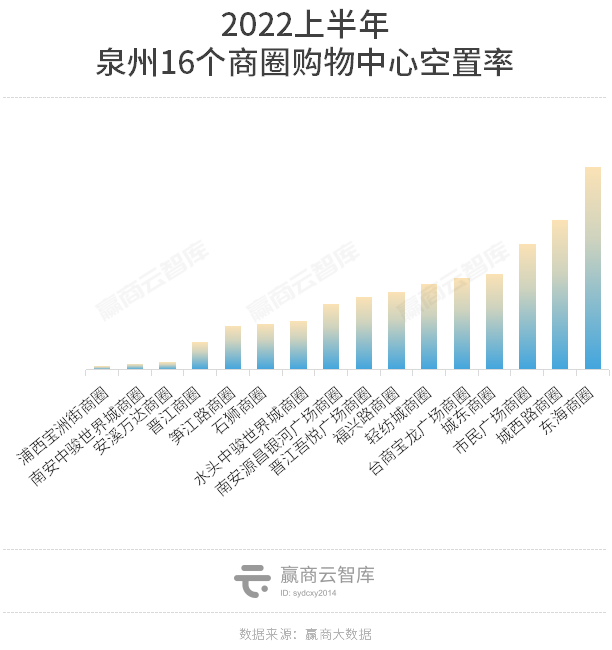

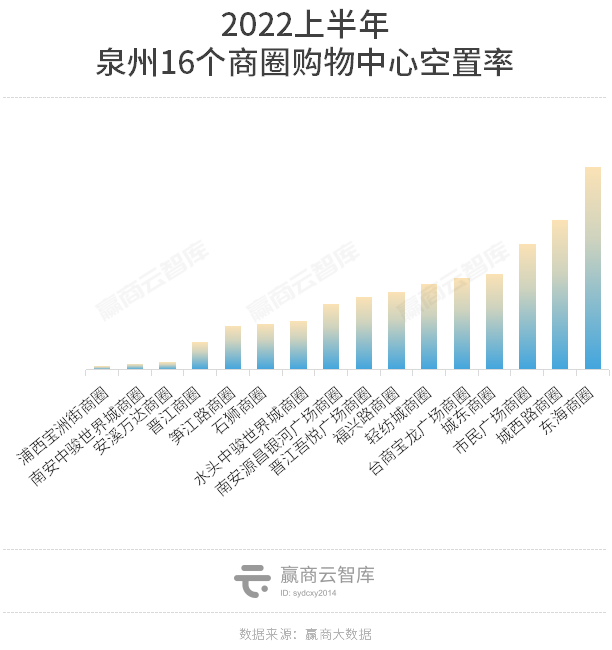

从具体商圈看,泉州16个商圈内购物中心空置率分化明显。其中,浦西宝洲街商圈空置率不到1%,区内的泉州浦西万达广场出租率超99%;而泉州新华都东海湾生活广场、泉州东海泰禾广场所在的东海商圈,空置率却超40%。

人气不足,是当下整个东海商圈招商之最大痛点。

据赢商大数据监测,进入2022年,曾经的地标mall——东海泰禾广场,日均去重客流长期处于9000人以下,甚至一度降至6000人以下。一方面,是受集团公司负面新闻影响,品牌商家频频撤店;另一方面,不可忽视的是,新区东海版块仍处于初期发展阶段,积攒人气尚需时日。

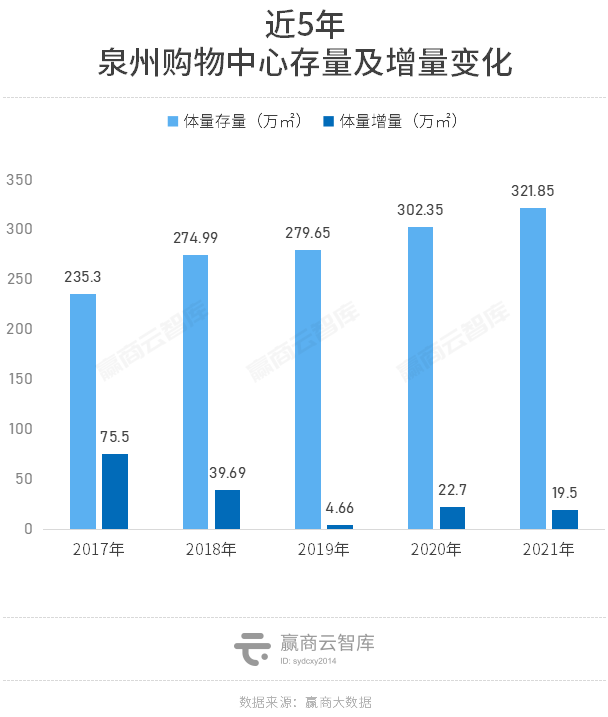

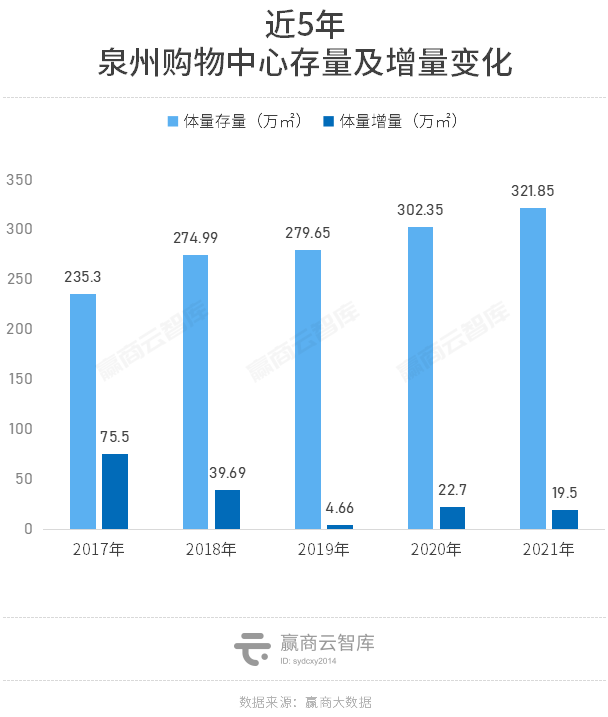

存量mall运营不善外,近几年泉州次第落位的新mall,亦是该城市空置率高的一大关键原因。

据此前报道,虽2021年泉州仅2个项目新增,但从2017年井喷式开业潮积累而来的近160万新mall增量,短时间内不易消化。

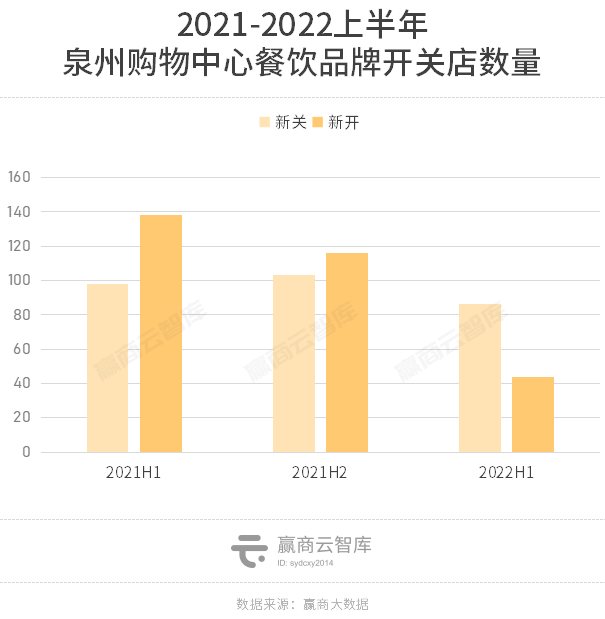

新mall打架、品牌不够现实之下,泉州商业近年快速下滑的开关店比,同样值得关注,尤以餐饮品牌“大出逃”为甚。

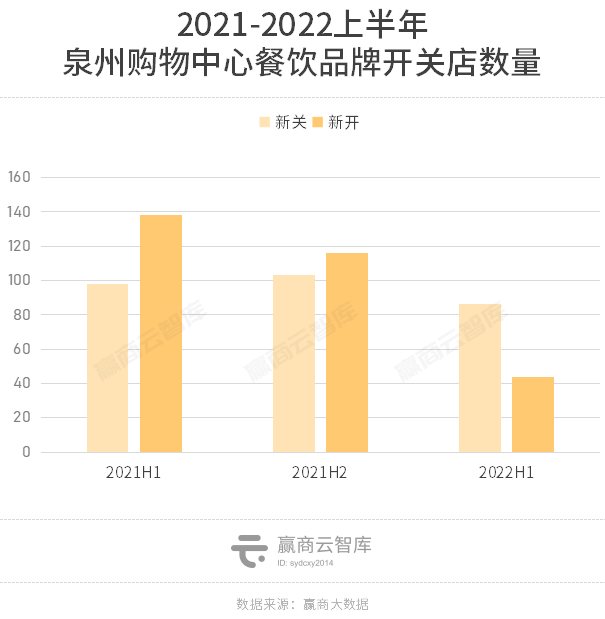

据赢商大数据不完全统计,2022上半年,监测样本购物中心中关闭的餐饮品牌门店为86家,而同期新开的数量仅为44家。从品类来看,休闲餐饮是大洗牌主战场,新关店24家,新开店17家。

现场踩盘显示,2022H1,泉州晋江SM国际广场共调整了超20家餐饮门店。其中,关闭的门店主要集中在中式间(快)餐、火锅类品牌,而新引入的星巴克、沪上阿姨、1點點、食为记、酒拾烤肉,主要为休闲餐饮,且均带有“夜经济”品牌标签。

不难看出,泉州晋江SM国际广场的餐饮品牌组合之变,是商场主动适应时下消费趋势变化的调改动作。由此,其不失为当下,泉州存量、新开mall招调之典型样本。

主动追赶潮流趋势而动,以变应变,方能稳住阵脚,改善当下空置率高、开关店比低之“尴尬”处境。毕竟,作为福建第二大GDP城市,泉州不缺消费力——9个千亿产业集群,不缺大企业——安踏、利郎、九牧王、鸿星尔克、七匹狼坐镇。

属于泉州的商业蜕变,还在继续,而它也需要给自己一个“高调”起来的理由。

来源 | 赢商云智库

声明 | 本资讯旨在为满足广大用户的信息需求而采集转载,不代表本网站之观点或意见,版权归原作者所有。

-

免费电话

400-1288-669

早08:00 - 晚20:00

X

X

你也可以拨打 400-1288-669 直接委托需求

X